個人事業主は所得金額がいくらだったら法人化した方が有利⁉判断方法を税理士が解説致します!

税理士事務所スプリングでは毎年2~3月に多くの個人事業主の方の確定申告を対応しています。中には売上が数千万となり、多額の所得税・住民税を納めなければならない方もいらっしゃいます。先日、確定申告の最終報告の面談を行った個人事業主の方からこんな質問を受けました。

事業が順調で利益ですぎですよね…。やっぱり個人事業主でなく法人にした方が税金面で有利ですか?

税理士としてはお客様の事業が順調で嬉しい悩みですが、節税のことを考えたら対応策を考える必要があります。

税理士事務所スプリングではご相談頂いたお客様1人1人に対して、悩みを解決するために様々なコンサルティングをしています。今回説明する法人化シミュレーションも弊所が行っているコンサルティングの1つになります。

個人事業主からそろそろ法人にしようかと検討されている方は、是非今回の記事をお読み頂けたら幸いです。

目次

1. インボイス導入以前(令和5年10/1以前)

令和5年10/1からインボイス制度が始まりました。インボイス制度導入以前でしたら法人化する1つの指標として【売り上げが1,000万円を超えるか否か】がありました。

インボイスって何?という方は以前弊所のブログで詳しく記載していますので、こちらの記事もお読み頂けたら幸いです。

なぜ法人設立と売り上げが関係あるかというと、課税売上高が1,000万円を超えると翌々年から消費税の納税義務が生じるためです。消費税の負担を回避するために1,000万円を超えた翌々年から法人化される方も多くいらっしゃいました。

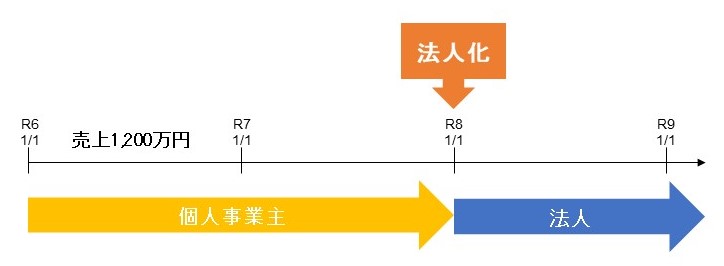

具体例を挙げて説明致します。R6年に課税売上高が初めて1,000万円を超えた(1,200万円)の個人事業主の方がいたとします。

その場合、R7年はまだ消費税の納税義務はないですが、R8年は基準期間における課税売上高(R6年の課税売上高)が1,000万円を超えるため、R8年から消費税の納税義務が生じてしまいます。

しかし納税義務が生じるR8年に個人事業主から法人になると、法人としての基準期間における課税売上高は存在しないため、R8年も消費税の納税義務は生じないことになります。

したがってインボイス導入前でしたら、「課税売上高が1,000万円を超えたら2年後くらいに法人化するのがベスト」というアドバイスが一般的でした。

2. インボイス導入後(令和5年10/1以後)

インボイスが導入されたことで大きく状況が変わりました。なぜならインボイスを登録すると基準期間の課税売上高に関係なく、消費税の納税義務が生じるからです。

法人成りと課税売上高は関係なくなり、他の基準で判断する必要が生じました。

※インボイスに登録しない方は今まで通りの判断基準で問題ございません。

3. 税負担で判定します

税理士事務所スプリングでは、個人事業主の方が法人化することで負担することになる税金にどのくらい影響があるかに着目するようにしています。

【注意】お客様の状況を見て他の指標で判断した方が望ましい場合には、他の手段で判定しています。

⑴現状を把握します

まず直近の確定申告書を見て、その個人事業主の方が所得税・住民税・事業税をいくらくらい負担しているかを把握します。一般論ではなく、ご相談者1人1人の状況にあったアドバイスをすることが重要だと考えているためです。

⑵法人化した場合の税負担を把握します

法人を設立すると所得金額が出た場合には法人税・法人県民税・法人市民税・事業税だけでなく、役員の方に役員報酬も支払うため役員の方が負担する所得税・住民税も把握する必要があります。

ここで重要なのは役員報酬をいくらに設定するかです。役員報酬が低すぎると法人の税負担が大きくなってしまう一方、逆に役員報酬が高すぎると役員の方の税負担が大きくなってしまいます。

4. シミュレーションを実施します

【事例】

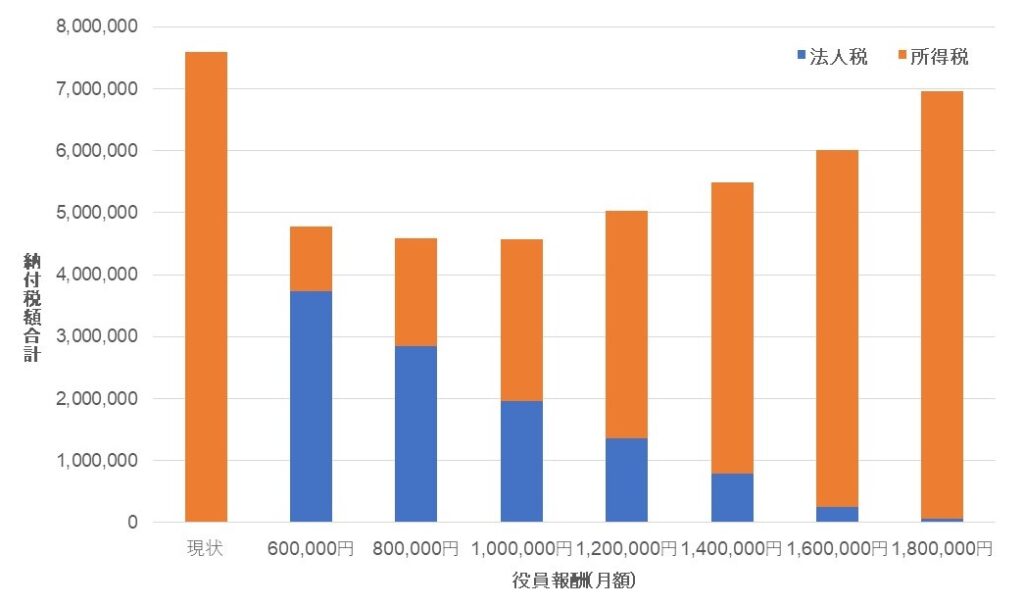

利益金額が2,000万円の個人事業主の方が法人化を検討している場合のシミュレーションした結果は下記の通りになります。

(単位:円)

| 役員報酬(月額) | 現状 | 600,000 | 1,000,000 | 1,400,000 | 1,800,000 | |

| 役員報酬(年額) | 7,200,000 | 12,000,000 | 16,800,000 | 21,600,000 | ||

| 法人 | 所得金額 | 12,800,000 | 8,000,000 | 3,200,000 | -1,600,000 | |

| 納付税額 | -3,726,200 | -1,959,800 | -786,400 | -70,000 | ||

| 個人 | 所得金額 | 19,350,000 | 5,380,000 | 10,050,000 | 14,850,000 | 19,650,000 |

| 納付税額 | -7,593,700 | -1,054,100 | -2,613,100 | -4,710,400 | -6,891,300 | |

| 納付税額合計 | -7,593,700 | -4,780,300 | -4,572,900 | -5,496,800 | -6,961,300 | |

・住民税は簡便的に課税所得金額の10%として計算しています。

・法人都民税は標準税率、事業税は標準税率・軽減税率適用法人として計算しています。

⑴現状

所得税は超過累進税率が採用されているため、所得が大きくなるにつれ高い税率で算出されてしまいます。現状では利益金額が2,000万円と高いため、個人事業主として所得税・住民税・事業税の合計額として7,593,700円を支払う必要があります。

【参考:課税所得金額に対する所得税額】

| 課税所得金額 | 税率 | 控除額 | |

| 以上 | 以下 | ||

| 1,000円 | 1,949,000円 | 5% | 0 |

| 1,950,000円 | 3,299,000円 | 10% | -97,500円 |

| 3,300,000円 | 6,949,000円 | 20% | -427,500円 |

| 6,950,000円 | 8,999,000円 | 23% | -636,000円 |

| 9,000,000円 | 17,999,000円 | 33% | -1,536,000円 |

| 18,000,000円 | 39,999,000円 | 40% | -2,796,000円 |

| 40,000,000円 | 45% | -4,796,000円 | |

⑵法人を設立した場合

法人を設立することで利益金額を法人と個人とで分散することが可能になります。

今回のシミュレーションでは法人を設立し役員報酬額を月額1,000,000円にすることで、納めるべき税金が法人・個人合わせて4,572,900円(法人:1,959,800円、個人:2,613,100円)となり税負担が一番少なくなると判明しました。

現状と比べて3,020,800円(7,593,700-4,572,900)も年間の税負担が減るという驚きの結果になっています。この結果を受け法人を設立すべきであるとアドバイスすることができます。

しかし前述した通り役員報酬が高すぎたり低すぎたりすると、法人を設立しても全然節税できない結果になってしまうため、役員報酬を適正額に設定する必要があります。

役員報酬の適正額の算定については以前こちらのブログで詳しく記載していますので、参考にして頂けたら幸いです。

5. 弊所の取り組み

税理士事務所スプリングでは税務署へ申告書を提出するだけでなく、事業を行う上で発生するお客様の悩みを解決したり、お客様の更なる事業発展に貢献するために様々なコンサルティングを行っています。お客様1人1人の状況を反映したシミュレーションをしないと最善のアドバイスができないという考えから、お客様1人1人の状況を踏まえたコンサルティングを行っています。

法人を設立した後に顧問契約も前向きに検討してくださるという条件でしたら、今回説明致しました法人化シミュレーションを無料で行っています。個人事業主の方で法人を設立するか迷われている方はお気軽に下記のお問い合わせボタンからご連絡頂けたら幸いです。お読みくださり誠にありがとうございました。