事業承継対策の最終手段として持株会社を活用することが可能です!メリット・デメリットを解説致します

税理士事務所スプリングでは事業承継に強い税理士事務所として、事業承継コンサルティングを多く対応していますが、やはり一番苦労することは会社の株式をどのような手段で先代から後継者へ移転するかについてです。

会社の規模が大きい場合には株価も高くなり、先代から後継者へ株式を贈与すると多額の贈与税がかかってしまいます。以前引退を考えている会社の社長さんから、こんなご相談を受けたこともあります。

事業承継するだけなのに、後継者が多額の税金を納めないといけないのは困ります💦これでは誰も事業を継いでくれないよ…。

今回は持株会社を活用した事業承継対策について詳しく解説致します。事業承継を急いでする必要がある方に有意義な内容となっています。

そもそも事業承継コンサルティングはどのようなことをしているの⁉という方は、以前こちらのブログで詳しく説明していますのでお読みくださってから、今回のブログをご一読頂けたら幸いです。

目次

1. スキームの流れ

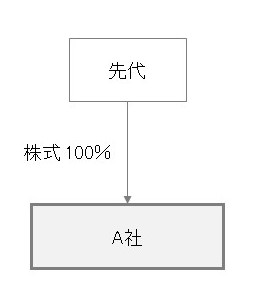

⑴現状

【事例】

事業承継を検討中の社長がA社の株式を100%所有していたとします。

そのA社は事業が順調で毎期多くの利益金額が発生し、留保利益も多額にあったため、A社の株価は非常に高くなってしまっています。

先代が事業を引退し経営権を後継者に譲り渡す際に、株式も後継者に移転させたいと考えています。

しかし株式を後継者に贈与すると後継者に多額の贈与税が発生してしまうため、実行が難しい状況になってしまっています。

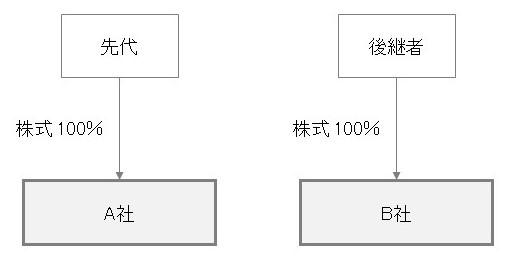

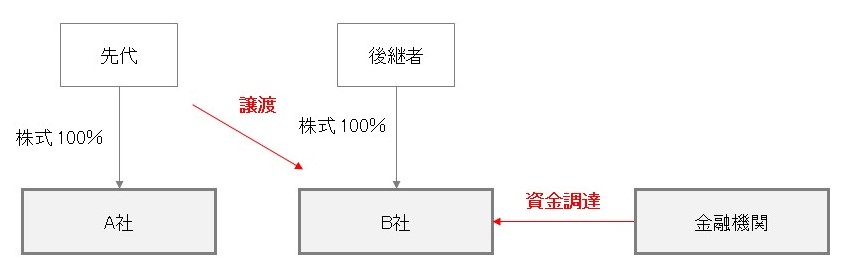

⑵後継者が法人を設立します

まず後継者が出資し、会社(B社)を設立します。ここで重要なことはB社の株式の過半数を後継者が所有していることです。そうしなければ、この後のスキームを実行しても後継者はA社の経営権を取得できないことになっていまいます。

⑶後継者の会社が株式を取得します

先代が所有していたA社株式を、後継者が設立したB社へ譲渡します。後継者がB社を設立した際に出資した金額でA社株式を購入できない場合には、金融機関等から融資を受け先代からA社株式を購入する形になります。

その際にご注意頂きたいのは先代にA社株式の譲渡所得税が課される点です。先代は売却益の20.315%(所得税:15.315%、住民税:5%)を納めなければなりません。

⑷スキーム実行後

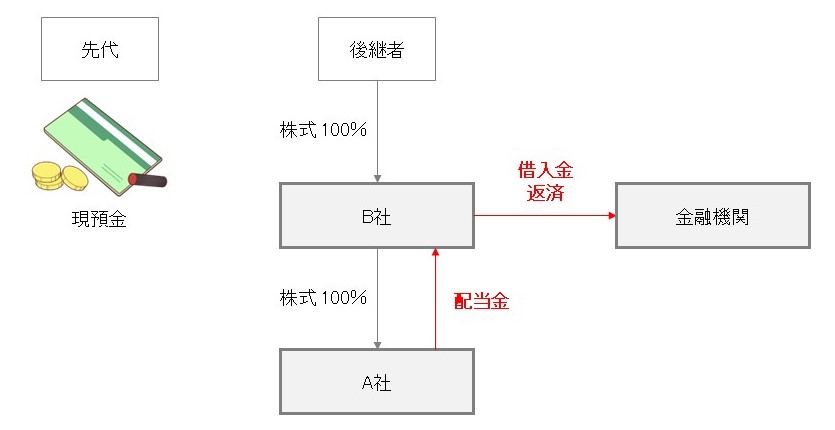

持株会社設立スキームを実行すると、B社にとってA社株式は完全子法人株式等に該当します。したがってB社がA社から受ける配当金は全額益金不算入になり、法人税を課される心配はありません。

その受けた配当金でB社は金融機関からの借入金を返済することが可能となります。

2. メリット・デメリット

⑴メリット

①先代が現金を取得できます

先代が所有していたA社株式を後継者が設立したB社へ譲渡することで、先代は現金を取得することができます。

長年事業を経営してきて苦労されたことも多くあったと思います。持株会社設立スキームを実行することで、代表を退く際に退職金だけでなく株式の売却金も受け取ることができるため、今までの努力の対価として多額の資金を得ることができます。

もし後継者がA社株式の購入金額分の借入金を負担しても良いと考えている場合には、持株会社設立スキームは有効な手段と言えます。

②先代の今後の相続対策を実行しやすくなります

先代の相続財産がA社株式のままの場合には相続対策を取ることは難しいですが、相続財産がA社株式から現金に変わることで様々な相続対策を実行することが可能となります。

例えば相続税の1番の節税対策となる生命保険金も株式の売却金で加入することができます。

なぜ生命保険金が相続対策になるの⁉と疑問な方は下記のブログ(弊所の相続専門のホームページに載せているブログの記事になります。)をお読み頂けたら幸いです。

③A社の配当金で借入金を返済できます

後継者が設立したB社はA社から受ける配当金を原資にして、金融機関からの借入金を返済することができます。B社がA社から受ける配当金は全額益金不算入になり、法人税が課されないことはメリットと言えます。

⑵デメリット

①株式の譲渡所得に所得税・住民税が課税されます

先代が所有していたA社株式を後継者が設立したB社へ譲渡すると、先代は売却益に対し20.315%の所得税及び住民税がかかってしまいます。分離課税であり税率が一定であることは不幸中の幸いと言えますが、譲渡所得税等分の税金がかかってしまうことを念頭に入れてスキームを実行してください。

②持株会社設立スキームだけでは何の相続対策にもなっていません

先代の相続財産がA社株式から現金に変わるだけで相続財産の総額は変わらず、持株会社設立スキームを行っただけではただ単に売却益に20.315%の税金がかかっただけになってしまいます。

現金にしたことで相続対策スキームを実行し、結果として負担した所得税・住民税以上に相続税の負担が軽減されて初めて、持株会社設立スキームは相続対策に有効なスキームと言えます。

③金融機関に利子を支払う必要が生じます

後継者の設立したB社が先代からA社株式を購入するために金融機関から資金を調達した場合には、B社は借入金の返済だけでなく、借入金に係る利子も支払う必要があります。

私はこの利子は企業にとって無駄な支出だと考えています。持株会社設立スキームは早急な事業承継をする必要が生じ、後継者に株式をどうにかしてでも即移転しなければならないといった、緊急を要する時の最終手段として活用して欲しいです。

長年かけれるのでしたら、税理士事務所スプリングではもっと良いスキームを提案することが可能です。

④後継者が決まらない可能性があります

持株会社設立スキームを実行すると、後継者はB社経由のため間接的ではありますがA社株式の購入金額分の借入金を負担することになります。

したがってA社の時価総額が大きくなってしまうと後継者が負担しなければならない借入金の額が大きくなり、その負担を背負うくらいだったら事業を承継したくないと後継者が考えてしまうリスクがあります。

3. 弊所の取り組み

今回は持株会社設立スキームについて詳しく説明致しました。このスキームはデメリットが大きいため税理士事務所スプリングではあまり活用していないですが、下記のような方には有効な手段とは考えています。

・1年~3年以内に事業承継を行いたいが、先代から後継者への株式移転の手段が無く困っている。

・後継者に相当の覚悟があり、事業を承継できるのだったら承継する会社の時価相当額の借入金を負担することは当たり前だと考えている。

・先代が株式を後継者へ贈与(無償)することはあり得ないと考えており、何とかして後継者へ売却したいが後継者に株式取得資金が無く、また後継者個人では資金調達のための与信が無い場合。

・相続財産が多額で高率で相続税が課されることが予想されており、かつ相続財産のほとんどが株式で占めており相続対策が何も取れない状態である。

税理士事務所スプリングは法人税・所得税・相続税等、あらゆる税目に精通していますので、スキームのメリット・デメリットをお客様にしっかり説明してご納得して頂いた上で、スキームを実行するように努めております。

あなたの状況を把握した上でベストなスキームを提案できるように誠心誠意対応致します。事業承継でお困りな方がいましたら、お気軽に下記のお問い合わせボタンからご連絡頂けたら幸いです。

最後までお読みくださり誠にありがとうございました。