居住用財産を譲渡した場合の3,000万円の特別控除の特例について解説致します!

転勤が理由で住んでいた家を売却することになる方から先日ご相談を受けました。住宅が都心にあったりすると売却金額は高額になることが多いですが、ここで心配しないといけないことは税金です。住宅を売却し利益がでると確定申告書を税務署へ売却した年の翌年3/15までに提出しなければいけませんが、一般的に不動産を売却したことによる譲渡所得税は高額になることが多いです。

しかし住んでいた家屋や土地を売却した場合には、所得の金額から大きく控除できる特例が定められています。その制度について詳しく説明しますので、もし住宅を売却した方がいましたら、参考にして頂けたら幸いです。

1. 居住用財産を譲渡した場合の3,000万円の特別控除の特例

⑴概要

居住用財産を譲渡した場合の3,000万円の特別控除の特例とは、居住用不動産の所有期間に関わらず居住用不動産の売却に係る所得金額から3,000万円を控除できる制度です。所得金額が3,000万円未満の場合には、無税で売却できたことになります。

⑵適用要件

①ご自身が居住している家屋を売却すること、又は家屋と一緒に敷地や借地権を売却すること

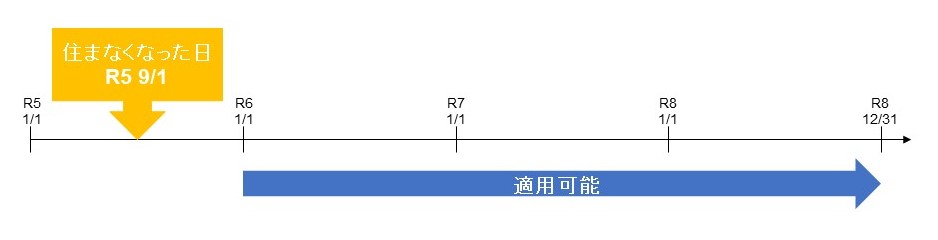

売却するときに住んでいない場合でも、住まなくなった日から3年を経過する日の属する年の12/31までに売却すると適用可能です。例えばR5.9/1から住まなくなった場合には、住まなくなった日から3年を経過する日(R8.9/1)の属する年の12/31(R8.12/31)までに居住用不動産を売却すると、居住用財産を譲渡した場合の3,000万円の特別控除の特例を適用することができます。

なお、被相続人が要介護認定等を受けて老人ホームに入所していた場合には、被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例(措法35条3項)を適用できますが、居住用財産を譲渡した場合の3,000万円の特別控除の特例は老人ホームに入所していた場合について定められていないため、単純に住まなくなってから3年を経過する日の属する年の12/31までに売却しているか否かで判断することになりますので混同しないようにご注意ください。

居住用家屋を取り壊した場合には、家屋を取り壊した日から1年以内に当該敷地の譲渡契約が締結され、かつ、住まなくなった日から3年を経過する日の属する年の12/31までに売却すると居住用財産を譲渡した場合の3,000万円の特別控除の特例を適用することができます(家屋を取り壊してから敷地の譲渡契約が締結した日まで、その敷地を貸駐車場等の他の用途に使用していた場合には適用できません)。

②第三者へ売却すること

居住用不動産を配偶者や直系血族(父・母・子・孫など)、生計を一にする親族や同族会社等の特別関係者へ売却した場合には、適用できませんのでご注意ください。

③特例の適用を受けるためだけに入居した家屋でないこと

実際に居住していたことが要件となっています。したがって、特例を受けることだけを目的として入居したと税務署に指摘された場合、仮住まいである家屋や別荘など一時的な目的で居住している家屋を売却した場合には適用できません。

④前年及び前々年に特例を受けていないこと

居住用不動産を売却した前年及び前々年に、居住用財産を譲渡した場合の3,000万円の特別控除の特例(被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例を受けている場合には適用できます。)、特定居住用財産の譲渡損失の損益通算及び繰越控除の特例(措法41条の5の2)等の適用を受けていた場合には、適用できません。

また、居住用不動産を売却した年や前年及び前々年に、特定の居住用財産を売却した場合の買換えの特例(措法36条の2)等の適用を受けた場合にも適用不可となっています。

上記に加えて、売却した住宅以外の居住用不動産について、(特定増改築等)住宅借入金等特別控除又は認定住宅新築等特別税額控除(以下、「住宅ローン控除」と言います。)を過去3年間の所得税申告で適用している場合には、居住用財産を譲渡した場合の3,000万円の特別控除の特例を適用できませんのでご注意ください。

しかし、住宅ローン控除を適用した年分の所得税について、期限後申告又は修正申告をして住宅ローン控除を適用しなかったことにした場合には、居住用財産を譲渡した場合の3,000万円の特別控除の特例を適用できますので、どちらを適用したら税金面で有利かについて検討する必要があります。

⑶添付書類

居住用財産を譲渡した場合の3,000万円の特別控除の特例を適用するためには、下記の添付書類が必要となります。

①譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

②戸籍の附票の写し

※居住用不動産の譲渡契約締結日の前日において、住民票に記載されていた住所と売却した居住用不動産の所在地が異なる場合には必要となります。

2. 土地・建物の譲渡所得に係る課税

⑴分離課税

土地・借地権・建物・建物附属設備・構築物に係る譲渡所得は、分離課税(他の所得と分離して所得税が課税される制度です。)で計算されます。したがって土地・建物等の譲渡損失は他の所得と損益通算したり、翌年以降の繰越控除を適用することができません。

⑵税額の計算

土地・建物に係る譲渡所得税は、当該譲渡に係る所得が長期譲渡所得に該当するか、短期譲渡所得に該当するかで大きく負担すべき所得税額が変わってしまいます。住宅を売却する前にいつから長期譲渡所得に該当するかについて しっかり把握することが一番の節税対策となります。

①長期譲渡所得

土地・建物を売却した年の1/1において所有期間が5年を超える土地・建物を譲渡した場合の、その譲渡所得のことを言います。

②短期譲渡所得

土地・建物を売却した年の1/1において所有期間が5年以下の土地・建物を譲渡した場合の、その譲渡所得のことを言います。

③具体例

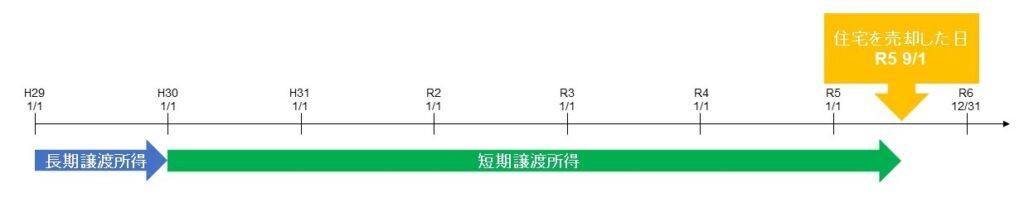

R5.9/1に住宅を売却したこととします。その場合にはH29.12/31以前に取得していた住宅を売却した場合には長期譲渡所得として計算されるのに対し、H30.1/1以後に取得していた住宅を売却した場合には短期譲渡所得として計算されます。

取得日から売却日が5年を超えているか否かで判定するのではなく、取得日から売却した年の1/1までの期間で判定するためご注意ください。

⑶適用税率

土地・家屋の譲渡所得に課される所得税及び復興特別所得税(以下、「所得税等」と言う。)及び住民税を計算する上で適用される税率は下記の通りです。

| 所得税等 | 住民税 | 合計 | |

| 短期譲渡所得 | 30.63% | 9% | 39.63% |

| 長期譲渡所得 | 15.315% | 5% | 20.315% |

【事例】

土地及び家屋の売却金額が1億5,000万円、土地及び家屋の取得費(家屋の減価償却費相当額を控除した金額)及び譲渡費用が5,000万円の場合

①譲渡所得金額:1億5,000万円-5,000万円=1億円

②短期譲渡所得に該当した場合

(A)所得税等:100,000,000×30.63%=30,630,000円

(B)住民税 :100,000,000×9% = 9,000,000円

(C)合計 :39,630,000円

③長期譲渡所得に該当した場合

(A)所得税等:100,000,000×15.315%=15,315,000円

(B)住民税 :100,000,000×5% = 5,000,000円

(C)合計 :20,315,000円

上記の事例で分かるように短期譲渡所得に該当して課税されてしまうと、長期譲渡所得に該当した時と比べ税負担が約2倍となっています。緊急に売却しないといけない事情が無い限りは、長期譲渡所得に該当するまで待ってから売却した方が望ましいと言えます。

3. 所有期間が10年超の居住用財産を売却した場合の軽減税率の特例

⑴概要

居住用財産を譲渡した場合の3,000万円の特別控除の特例の適用と併せて適用したい特例として、所有期間が10年超の居住用財産を売却した場合の軽減税率の特例があります。これらの特例を組み合わせて適用することで、税負担のかなりの軽減が見込まれます。

⑵適用要件

①所有期間が10年を超える居住用財産を売却すること

土地・家屋どちらも売却した年の1/1において10年を超えていることが条件となります。

②売却した不動産に実際に居住していたこと

国内にある居住用不動産に居住していたことが要件となります。なお、住まなくなった日から3年を経過する日の属する年の12/31までに売却すると、売却した直前に住んでいなくても適用可能です。

③第三者へ売却すること

居住用不動産を配偶者や直系血族(父・母・子・孫など)、生計を一にする親族や同族会社等の特別関係者へ売却した場合には、上記1の居住用財産を譲渡した場合の3,000万円の特別控除の特例と同様に、軽減税率の特例を適用できませんのでご注意ください。

④前年及び前々年に適用していないこと

居住用不動産を売却した前年及び前々年にこの所有期間が10年超の居住用財産を売却した場合の軽減税率の特例を適用していた場合には、軽減税率の特例を適用することはできません。最低でも3年は間を空けるようにしてください。

⑤他の特例と併用しないこと

特定の居住用財産を売却した場合の買換えの特例(措法36条の2)や交換の特例等との併用はできません。

※居住用財産を譲渡した場合の3,000万円の特別控除の特例は一緒に適用することが可能です。

⑶適用税率

| 課税長期譲渡所得金額 | 所得税等 | 住民税 | 合計 |

| 6,000万円以下の部分 | 10.21% | 4% | 14.21% |

| 6,000万円超の部分 | 15.315%ー3,063,000円 | 5%-600,000円 | 20.315%-3,663,000円 |

課税長期譲渡所得金額が6,000万円を超える部分については、上記2⑶に記載した5年超所有の長期譲渡所得と同じ税率で課されます。したがって長期譲渡所得に該当した時と比べて所有期間が10年超の居住用財産を売却した場合の軽減税率の特例で優遇されるのは、所得税等・住民税どちらも課税長期譲渡所得金額が6,000万円以下の部分のみとなります。

【事例】

土地及び家屋の売却金額が1億5,000万円、土地及び家屋の取得費(家屋の減価償却費相当額を控除した金額)及び譲渡費用が5,000万円の場合で所有期間が10年超の居住用財産を売却した場合の軽減税率の特例が適用されるとします。

※上記2⑶の事例と全く同じ数字となってなっています。

※説明の関係上、居住用財産を譲渡した場合の3,000万円の特別控除の特例の適用を考慮せずに説明致します。

①譲渡所得金額:1億5,000万円-5,000万円=1億円

②負担する税金の額

(A)所得税等:100,000,000×15.315%ー3,063,000円=12,252,000円

(B)住民税 :100,000,000×5%-600,000円 = 4,400,000円

(C)合計 :16,652,000円

短期譲渡所得に該当した場合には39,630,000円、長期譲渡所得に該当した場合には20,315,000円であることと比べると、所有期間が10年超の居住用財産を売却した場合の軽減税率の特例を適用すると多額の節税ができることが分かります。

⑷添付書類

所有期間が10年超の居住用財産を売却した場合の軽減税率の特例を適用するためには、下記の添付書類が必要となります。

①譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

②戸籍の附票の写し

※居住用不動産の譲渡契約締結日の前日において、住民票に記載されていた住所と売却した居住用不動産の所在地が異なる場合には必要となります。

③売却した居住用不動産の登記事項証明書

※【譲渡所得の特例の適用を受ける場合の不動産に係る不動産番号等の明細書】に売却する不動産の不動産番号等を記載すると、登記事項証明書の添付を省略することは可能です。

4. まとめ

いかがでしたでしょうか? よくお客様から「居住用不動産を売却することになったけど、税金はいくらくらいかかりますか?」といったような相談を受けることが多いため、知っていると大きな節税に繋がる土地・家屋等を売却した場合の譲渡所得税の特例を説明致しました。

居住用不動産を売却すると場所や建築年数によっては1億円を大きく超えることも多々あるため、その分負担しなければならない所得税や住民税等の税金も多額になってしまいます。上手く特例を適用して税負担を少しでも軽くすることが望まれます。

税理士事務所スプリングでは住宅売却の相談を受けた場合には、どのくらい税金がかかってしまうかについてシミュレーションも行ってお客様が売却後に税金の面で後悔されないように情報提供に努めています。また上記で説明した居住用財産を譲渡した場合の3,000万円の特別控除の特例や所有期間が10年超の居住用財産を売却した場合の軽減税率の特例は要件を1つでも満たさなければ、後日になって税務署から否認され罰金的性質の附帯税を併せて納付することになってしまいます。適用する場合には全ての要件を満たしているかについて慎重に判定することが望まれます。ご相談等がございましたら、下記のお問い合わせフォームからお気軽にご連絡ください。