役員報酬をいくらにするか決め方を知っていますか⁉間違えると税負担が増えてしまいます!

先日新規で顧問契約を締結してくださった法人の経営者の方から、こんなご相談を受けました。

役員報酬っていくらにしたらいいでしょうか?今まで私が勝手に金額を決めていましたが、この金額でいいのか心配になりまして…。節税の観点からベストの役員報酬金額を教えてください。

会社を経営すると会社の役員であるご自身の給与も事前に決めないといけなくなります。そして期中は定期同額給与にする必要があり、途中で変更することができません。

※定期同額給与って何?っていう方は、以前弊所のブログで詳しく説明していますので下記の記事を先にお読みください。

あなたの会社はどのようにして役員報酬を決めていますか?これから税理士事務所スプリングが顧問先のお客様にしている役員報酬の適正額コンサルティングを簡単に説明致しますので、参考にして頂けたら幸いです。

目次

1. 法人の予想利益金額を確認します

まず最初に行うことは翌期の法人の予想利益金額を確認します。予想することが難しい場合には前年の利益金額と全く同じ金額でも問題ないですが、もし売上が大きく増加することが見込まれる場合のように利益金額が大きく変わる場合には、当該変動額を反映する必要があります。

2. お客様が希望される役員報酬の最低月額金額を確認します

役員報酬を適当に決めることはできません。なぜなら役員の方はその役員報酬月額で毎月生活する必要があるためです。

マンションを賃借して生活されている方は毎月の賃料、住宅ローンがある方は毎月の返済金、食費・娯楽費等の生活費が月にいくらくらいかかり、役員報酬が最低月額いくら無いと生活できないかを把握する必要があります。

役員報酬を低く設定してしまい、生活費が役員報酬だけで足りない場合にはどうしたらいいですか?

役員報酬だけで生活が苦しい場合には、会社からお金を借りることができます。しかし貸借対照表に会社から借りた金額が役員貸付金として残ってしまうため、最終手段にして欲しいと顧問先のお客様にはお願いしています。

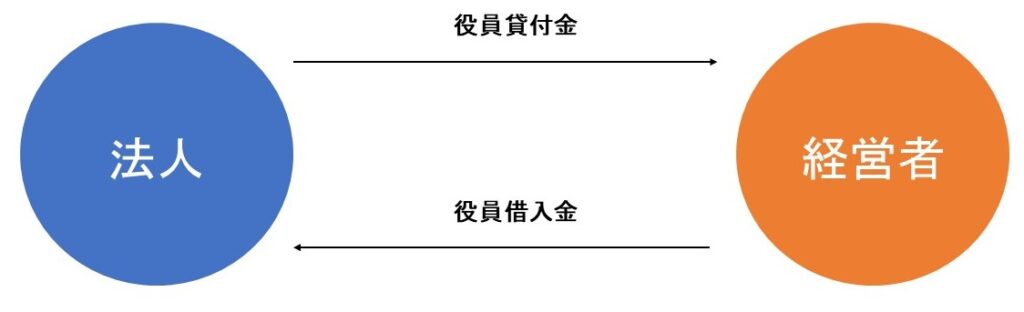

法人と代表取締役の財産はしっかり区分して所有することが望まれています。先ほどのように会社からお金を借りてしまうと法人の貸借対照表に役員貸付金として計上されてしまいます。逆に会社に資金が無くなってしまい、代表取締役が支払いを負担すると貸借対照表に役員借入金として計上されます。

もし法人と代表取締役の間で財産が区分されていなかった場合には、税務署から「貸付金ではなく役員報酬ではないか⁉」と指摘されてしまい所得の計上漏れとして追徴税を課されるリスクがあります。更に定期同額給与に該当しないとされ法人の損金に計上することが認められない可能性もあります。

また金融機関からの評価も「法人に融資しても代表取締役が勝手に使用するのではないか⁉」と悪くなってしまい、融資が通りにくくなる傾向があります。

これらのリスクを避けるためにも会社を経営する上で、法人と代表取締役の財産を混同しないことが重要となります。

3. シミュレーション資料を作成します

お客様から1.2のヒヤリングをした上で、シミュレーション資料を作成しています。具体例を挙げて説明しますので、参考にして頂けたら幸いです。

【具体例】

法人の予想利益金額を10,000,000円とした場合の、シミュレーションした結果が下記の通りです。

(単位:円)

| 役員報酬 (月額) |

0 | 200,000 | 400,000 | 600,000 | 800,000 | 1,000,000 |

| 役員報酬 (年額) |

0 | 2,400,000 | 4,800,000 | 7,200,000 | 9,600,000 | 12,000,000 |

| 法人 | -2,747,000 | -1,898,800 | -1,293,700 | -718,200 | -172,200 | -81,400 |

| 個人 | 0 | -169,100 | -490,500 | -1,054,100 | -1,751,300 | -2,613,100 |

| 納付税額 | -2,747,000 | -2,067,900 | -1,784,200 | -1,772,300 | -1,923,500 | -2,694,500 |

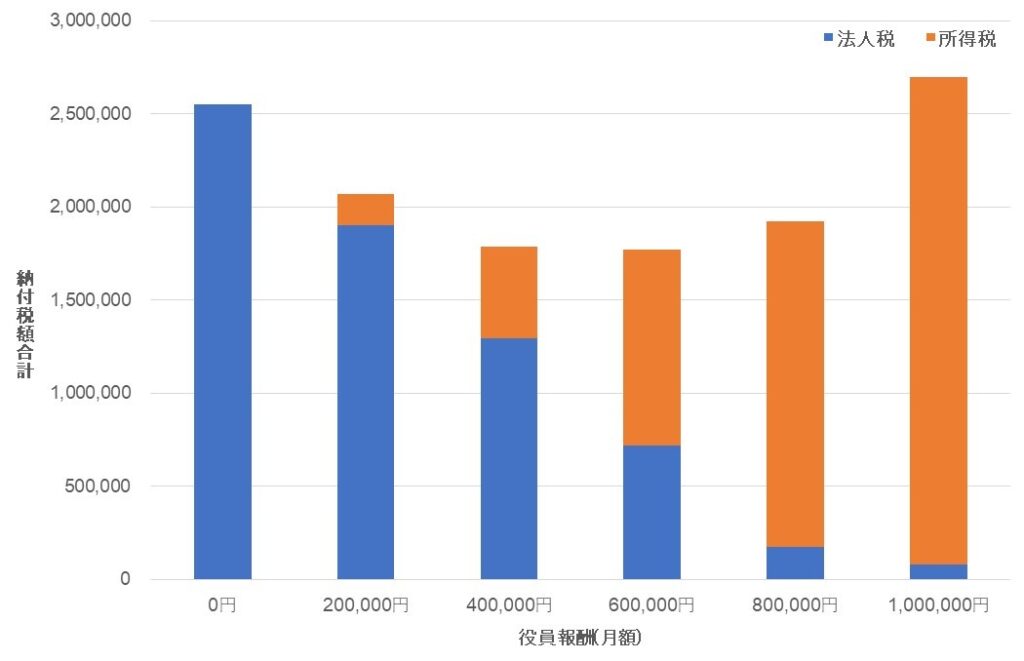

棒グラフの青が法人が負担する税金(法人税・法人県民税・事業税・法人市民税)、棒グラフのオレンジが個人が負担する税金(所得税・住民税)を表しています。

⑴役員報酬が月額0円の場合

役員報酬が0円の場合には所得税・住民税は課税されず個人の納税額は無しになります。しかし利益金額10,000,000円が全て法人に帰属されるため、法人で納税額が多額に生じてしまいます。

グラフを見てみると、納税額が法人だけで2,747,000円と高額となってしまい、節税の観点から望ましくない役員報酬の設定額となっていることが把握できます(一番左の棒グラフになります)。

⑵役員報酬が月額1,000,000円の場合

逆に役員報酬が高すぎても納税負担が多くなってしまいます。

月額1,000,000円に設定すると役員報酬の年額は12,000,000円となります。法人は欠損金額▲2,000,000円(10,000,000-12,000,000)が生じる形になります。

ここで注意が必要なのは法人は赤字でも地方税の均等割額を納めないといけないため納税義務が生じる点です。さらに個人に課される所得税は超過累進税率が採用されているため、所得が高いほど税負担は急激に大きくなります。

結果として役員報酬が月額1,000,000円の場合には、法人は赤字となり均等割額を負担し、個人は2,613,100円と多くの所得税・住民税を納めることになります。役員報酬が高すぎても節税の観点から望ましくありません(一番右の棒グラフになります)。

⑶役員報酬が月額600,000円の場合

今回のシミュレーションでは、役員報酬を600,000円に設定すると納税負担は法人・個人合わせて1,772,300円(法人負担:718,200円、個人負担:1,054,100円)と最小となり一番望ましいということが分かりました。

税理士事務所スプリングでは試算した金額を伝えるだけでなく、上記のようなグラフも提供することでお客様が一目で内容を把握できるように努めています。

4. お客様に金額を決定して頂きます

上記3のシミュレーション資料を基に役員報酬金額の適正額について説明した上で、顧問先のお客様に役員報酬金額を決定して頂きます。なぜなら節税も大事ですがお客様の意向に沿うことが重要だと考えているためです。

お客様が月額800,000円が毎月の生活費で必要と言っているのに、「月額600,000円が節税の観点から最適だから」という理由で税理士が勝手に役員報酬金額を決めてしまうと、実際に生活するお客様にとって望ましいコンサルティングにならないと考えます。

しかし役員報酬月額の最適額のデータも無いのに役員報酬月額を決めることは難しいため、税理士事務所スプリングでは希望されるお客様全員に対して上記のような役員報酬月額の適正額コンサルティングを行ってから、役員報酬月額を決定して頂いています。

5. まとめ

いかがでしたでしょうか?今回は税理士事務所スプリングで行っている役員報酬月額の適正額コンサルティングの一部を説明致しました。

弊所では法人税申告書を税務署へ提出するだけでなく、顧問先のお客様にとって有意義になりそうなコンサルティングも顧問サービスの中に含めて提供しております。これからもこのブログで弊所が行っている様々なコンサルティングを説明しようと考えています。気になって頂いた方は、他の記事もご一読ください。

顧問契約を新規で結んでくださる法人のお客様には、今回ご紹介した役員報酬月額の適正額コンサルティングを無料で行っていますので、興味を持ってくださった方は下記のお問い合わせボタンからご連絡頂けたら幸いです。