定額減税とは⁉ あなたの令和6年分の所得税・住民税の負担が若干減るかもしれません

先日、令和6年度の税制改正大綱が公表されましたが、今回の税制改正の目玉の一つに定額減税を挙げることができます。弊所のお客様から早速こんな質問を受けました。

定額減税って何ですか? 私ももらえますか?

定額減税が実施されるとはニュースで聞いて知っているけど、結局どのような制度かが分からないと問い合わせ頂くことも多いです。

今回このブログで令和6年(2024年)分の所得税及び住民税に影響する定額減税について詳しく説明しますので、定額減税について詳しく知りたい方は是非お読み頂けたら幸いです。

1. 定額減税とは⁉

⑴意義

定額減税とは、令和6年分の所得税及び住民税から特別控除額を控除することで負担すべき所得税及び住民税が減少することを言います。

特別控除額は下の表の通りです。

| 特別控除額 | 所得税 | 住民税 | 合計 |

| 本人 | 3万円 | 1万円 | 4万円 |

| 配偶者・扶養親族 ※1人につき |

3万円 | 1万円 | 4万円 |

【注意事項】

・生計を一にする(同じ財布で生活していることを指します。)配偶者と親族が対象となります。

・配偶者と扶養親族は居住者に該当する者に限られます。

・控除対象配偶者以外の同一生計配偶者(合計所得金額が48万円超の配偶者又は合計所得金額が1,000万円超である所得者の配偶者)に係る住民税の特別控除額1万円については、令和7年度分の住民税から控除されます。

■特別控除額について具体例を挙げて説明致します。

4人家族で所得者である夫の年収は1,000万円以下、配偶者及び子ども達は収入が無い場合の定額減税の金額は

⑴所得税:3万円+3万円×3人=12万円

⑵住民税:1万円+1万円×3人=4万円

⑶合計 :⑴+⑵=16万円

令和6年分の所得税及び住民税の負担が16万円も減額されることになります。家族がいない方は4万円しか減税されませんが、家族が多い方は多くの減税が見込まれます。

⑵対象者

令和6年分の合計所得金額が1,805万円以下である方が定額減税の対象となります。なお、給与収入のみの場合には年収2,000万円以下である人が該当します。

年収2,000万円を超える方は0.6%(約160人に1人の割合)しかいないと言われているため、ほとんどの方が対象となっています。

⑶趣旨

定額減税を実施することで国民の可処分所得(給与金額から税金や社会保険料を差し引いた手取り金額のこと)を伸ばし、賃金上昇と相まって国民所得の伸びが物価上昇を上回る状況をつくることであると公表されています。

確かに手取り金額が増えると、食費や水道光熱費を始め物価上昇に苦しむ家計を救えるかもしれないです。

2. 給与所得者の場合

1.で説明した特別控除額の控除方法については、該当する方が給与所得者・年金受給者・個人事業主のどれに当たるかによって変わってきますので、給与所得者・年金受給者・個人事業主別にどのように控除されるかについて説明致します。

⑴所得税

サラリーマンや会社役員等の給与所得者については、特別控除額を令和6年6/1以後に最初に支払われる給与に係る源泉所得税額から控除されます。

例えば特別控除額が3万円の役員の方のR6年6月分の役員報酬(6/30支払い分)は下記の通りになります。

| 控除前 | 控除後 | ||

| 役員報酬 | 700,000円 | 700,000円 | |

| 健康保険料 | -35,000円 | -35,000円 | |

| 介護保険料 | -6,000円 | -6,000円 | |

| 厚生年金保険料 | -60,000円 | -60,000円 | |

| 源泉所得税 | -50,000円 | ⇒ | -20,000円 |

| 差引支給額 | 549,000円 | 579,000円 |

給与から天引きされる源泉所得税50,000円が20,000円に減額されることで、差引支給額が30,000円増えたことになります。

なお、6月分給与に係る源泉所得税から控除できなかった特別控除額は、7月・8月…と順次控除していきます。

⑵住民税

給与所得者の令和6年度分の住民税の特別徴収の計算方法が例年と若干変わります。

【具体例】

・住民税納付額:45万円

・住民税の特別控除額:1万円

①例年の住民税の特別徴収

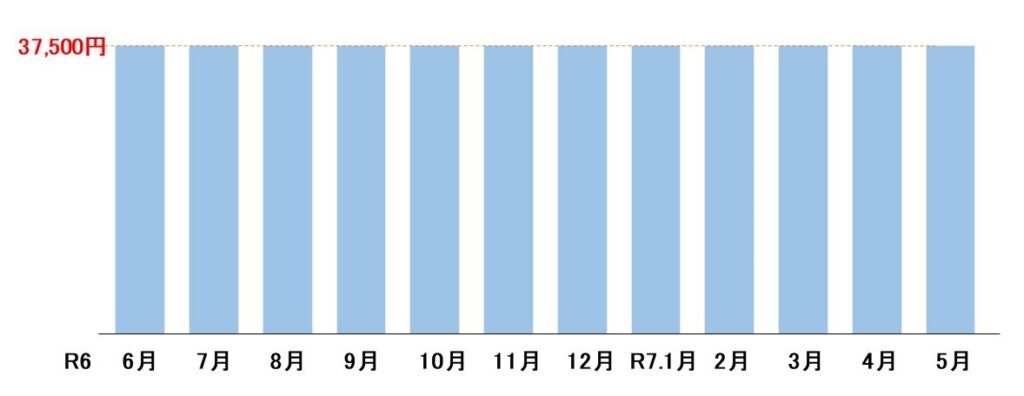

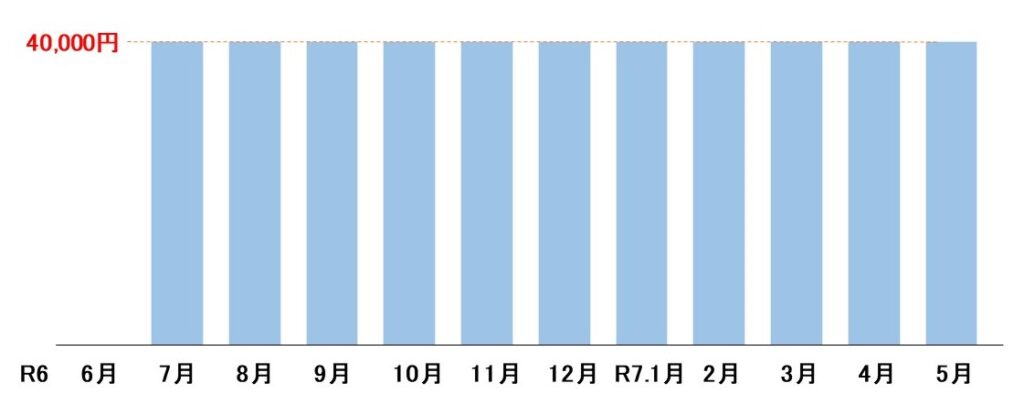

毎月の給与から天引きされる住民税は年間納付額を12月で割った金額となります。年間納付住民税額が45万円の方の場合には、1ヶ月当たり37,500円(450,000円÷12ヵ月)が給与から天引きされます。

➁令和6年(定額減税適用後)の住民税の特別徴収

定額減税が適用される方については令和6年の住民税の特別徴収の計算方法が変更されます。

定額減税が適用される方は令和6年6月分の住民税は徴収されず、特別控除額を控除した後の年間納付住民税額を11カ月(R6.7月~R7.5月)で除して算出した金額が毎月の給与から天引きされます。

具体例の住民税納付額が45万円、住民税の特別控除額が1万円の給与所得者は令和6年6月分の住民税は0円であるのに対し、7月以降分は40,000円{(450,000円-10,000円)÷11カ月}が給与から天引きされます。

3. 年金受給者の場合

現行の制度では65歳から公的年金を受給できます。年金支給日は原則として偶数月の15日となっています。

| 年金支給日 | 支給対象月 |

| 2/15 | 12月分(前年),1月分 |

| 4/15 | 2月分,3月分 |

| 6/15 | 4月分,5月分 |

| 8/15 | 6月分,7月分 |

| 10/15 | 8月分,9月分 |

| 12/15 | 10月分,11月分 |

公的年金の支払額から受給者が負担すべき社会保険料・所得税・住民税が天引きされますが、特別控除額はこの天引きされる所得税及び住民税から控除されます。

特別控除を受けることができる年金受給者は令和6年6月に支給を受ける年金の手取り金額が増えることになります。控除しきれない金額は8月分、10月分と順次控除していきます。

なお、確定給付企業年金法の規定に基づいて支給を受ける公的年金等(企業が運営する企業年金制度を意味します。)については、特別控除額が控除されませんのでご注意ください。

4. 個人事業主の場合

⑴所得税

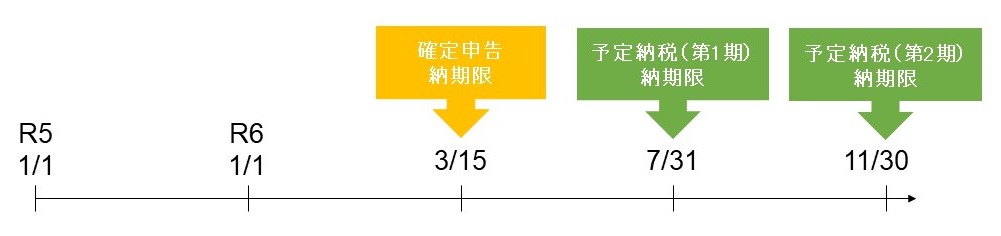

個人事業主の方は暦年課税(1/1~12/31)が採用されており、1年間の所得金額に係る所得税額を翌年3/15までに国に納付する必要があります。

また予定納税基準額(原則として所得税の申告納税額と同じ金額となります。)が15万円以上である場合には、予定納税(所得税の前払い)として7/31と11/30に予定納税基準額の1/3相当額ずつを納付する必要があります。

特別控除額は、7/31までに納付しなければならない予定納税(第1期)から控除することになります。特別控除額が多すぎて予定納税(第1期)から控除しきれない部分の金額は、予定納税(第2期)から控除します。

そして令和6年分の所得税に係る確定申告書の納期限であるR7.3/15までに提出し納付すべきとなる所得税額から特別控除額を控除します。予定納税は前払いであるため、ここで控除しないと意味が無いためご注意ください。

まとめますとR7.3/15に負担すべき所得税が減るという認識で問題ございません(正確には前払いにあたる予定納税が減ります)。

⑵住民税

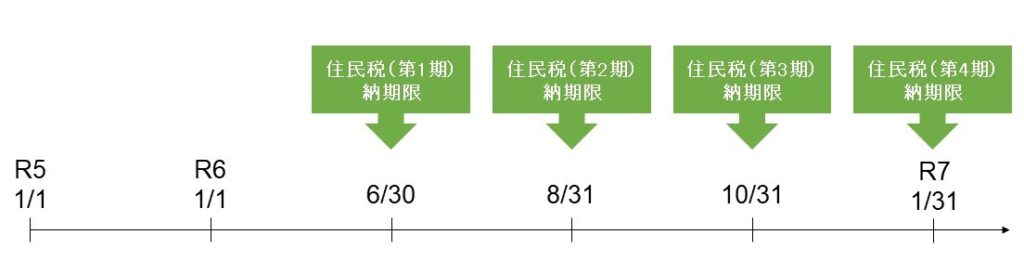

個人事業主は給与が無いため、住民税は給与から天引きされず普通徴収でご自身で納付することになります。ちなみに納期限は6/30、8/31、10/31、1/31となります。

特別控除額はR6.6/30が納期限である第1期分の個人住民税の納付額から控除されます。控除しきれなかった場合には第2期、第3期…と順次控除していくことになります。

5. まとめ

今回は定額減税について、給与所得者・年金受給者・個人事業主別に詳しく説明してみましたがいかがでしたでしょうか?なお、定額減税に加え所得税や住民税の非課税世帯には給付金の支給も計画されています。

しかしニュースを見て給付金がもらえると思っていた個人事業主の方(所得税の納税義務者・予定納税無し)に定額減税について伝えると

給付金もらえないのですね💦令和7年3/15納付の所得税が減っても意味ないな…。

とかなり がっかりされていました。納付すべき税金が減って手取り金額が増えるため意味がないことはないですが、令和2年に行われた国民全員1人10万円の定額給付金に比べてインパクトは少ないかもしれないです。

納付する税金が減るより給付金がもらえた方が分かりやすく喜ぶ方が多いかもしれないと、お客様の相談に対応した後にふと感じました。

税理士事務所スプリングではこれからもブログで税制改正の内容について解説していこうと考えています。他の記事もお読み頂けたら幸いです。

ご相談等がございましたら、お気軽にご連絡ください。