持株会社を活用した株価対策とは⁉事業承継の前にご検討ください!

よくニュースで「〇〇ホールディングス」という社名を聞くことがありますが、どんな会社かご存知でしょうか?ホールディングス会社を日本語に訳すと持株会社となります。持株会社を活用することで、株価が上昇することを抑制することが可能です。

持株会社について詳しく説明致しますので、近い将来 事業承継を行う際に株価が高くなりすぎて頭を悩ませている経営者の方がいましたら、是非ご参考にして頂けたら幸いです。

目次

1. 持株会社とは⁉

持株会社(ホールディングカンパニー)とは、個人所有の株式の全部又は一部を個人の代わりに所有する会社をいいます。

具体例を挙げて説明致します。

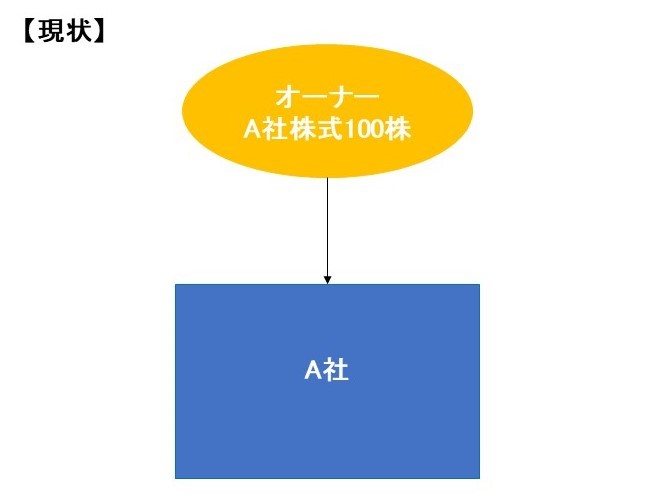

経営者(オーナー)が今後大きく株価が上昇すると見込まれるA社株式を100株(A社の発行済み株式数の全株)所有していたとします。

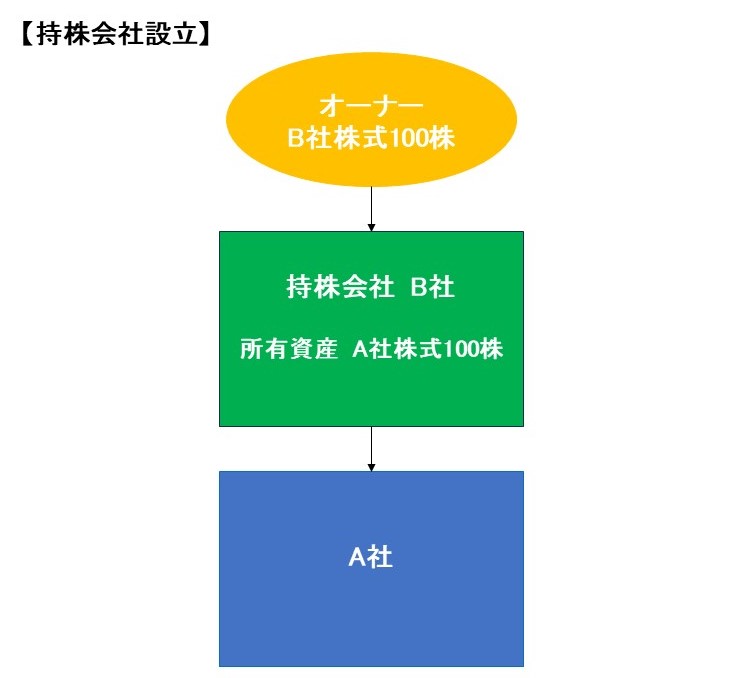

株価がこれ以上 上がってしまうと後継者が株式を買い取れなくなってしまうため、経営者は株式移転により所有していたA社株式全てを新たに設立したB社に移転させました。A社株式を移転させた対価として経営者はB社からB社株式を取得することになります。

この株式移転によりA社は新設法人B社の完全子法人となり、経営者が所有している株式はA社株式からB社株式へ変更したことになります。

経営者が後継者へ事業承継する時には、人的承継である経営の承継だけでなく物的承継である会社の株式の承継をする必要がありますが、持株会社を設立したことで今後株価が更に上昇することが見込まれるA社株式ではなく、持株会社であるB社株式を後継者に承継することになったことは自社株の評価引き下げ対策として、大きな効果が見込まれます。

なお、事業承継について詳しく知りたい方は以前こちらのブログで説明していますので、お読み頂けたら幸いです。

2. 持株会社を活用した株価引き下げ対策

今後大きく株価が上昇すると見込まれるA社株式ではなく、経営者が持株会社の株式であるB社株式を所有することで株価を引き下げる効果がありますが、どのような理由でこのような効果が生じるかについて説明致します。

※説明の関係上、5年後に事業承継をするとします。

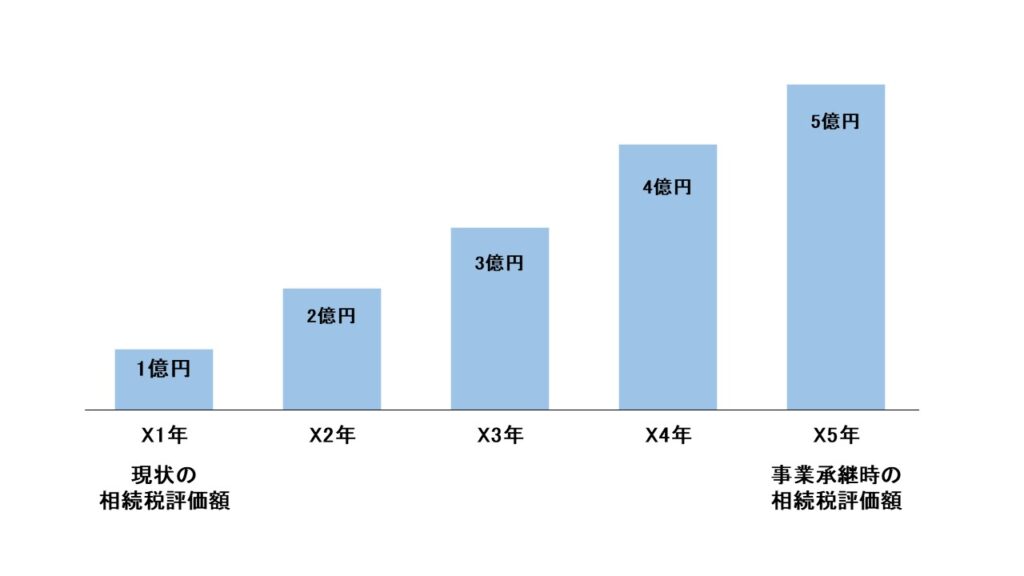

⑴直接保有の場合

A社株式は1年ごとに1億円ずつ株価が上昇すると仮定します。その場合、経営者がA社株式を直接保有していたとすると5年後には事業承継の際に後継者へ承継しなければならないA社株式の相続税評価額は5億円となってしまいます。経営者が努力して事業を成長した結果、株価が高騰してしまい後継者へ事業承継できないという看過できない状況になってしまいます。

経営者が後継者の子どもにA社株式を全株贈与したとすると(特例税率で算定できるとします。)、贈与税は2億6,799万5,000円(※)もかかってしまいます。これでは後継者が株式を取得することは困難になる可能性が高いです。

(※) (500,000,000円-1,100,000円)×55%-6,400,000円=267,995,000円

⑵間接保有の場合

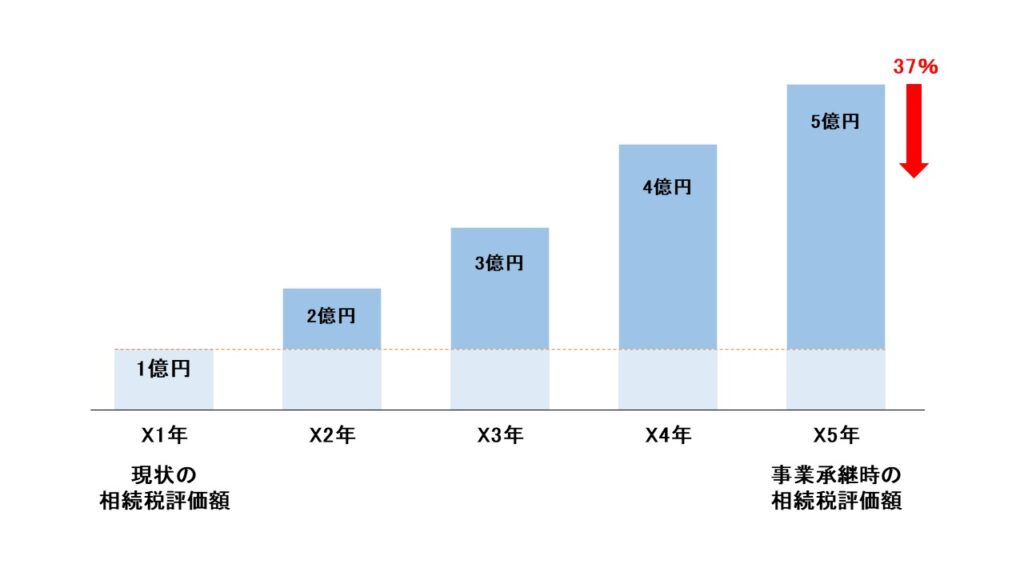

持株会社を設立して株価が高騰するA社株式ではなく、持株会社の株式のB社株式を所有していた場合には、B社が所有しているA社株式の相続税評価額と帳簿価額との差額(含み益)に37%を乗じて算定した、評価差額に対する法人税額等相当額分だけ経営者が所有しているB社株式の株価を引き下げることができます。

上記の事例で持株会社における相続税法上の純資産価額(持株会社のような資産管理会社の株式は一般的に純資産価額で評価されます。)は下記の通りになります。

①(5億ー1億)×37%=1億4,800万円

②5億ー①=3億5,200万円

⑴の直接保有の時と比べて、⑵の持株会社を設立してA社株式を間接保有することで相続税評価額を1億4,800万円も削減することが可能となりました。

贈与税に関しては(特例税率で算定できるとします。)、納付すべき贈与税額は1億8,659万5,000円(※)となります。

(※) (352,000,000円-1,100,000円)×55%-6,400,000円=186,595,000円

⑶比較

| 直接保有の場合 | 間接保有の場合 | 差額 | |

| A社株式の相続税評価額 | 500,000,000円 | 352,000,000円 | △148,000,000円 |

| 贈与税額 | 267,995,000円 | 186,595,000円 | △81,400,000円 |

A社株式を直接保有していた場合には贈与税が2億6,799万5,000円かかっていたことを考えると、持株会社を設立してA社株式を間接保有にすることで8,140万円(267,995,000円-186,595,000円)も負担すべき贈与税額が減ったことになります。

3. 株式等保有特定会社

持株会社が株式等保有特定会社に該当しなくなれば、一般的に純資産価額より低く評価される可能性が高い類似業種比準価額を評価に取り込むことができるため、さらに株価の評価引き下げ効果が見込まれます。

⑴株式等保有特定会社とは⁉

株式等保有特定会社とは、評価会社が所有する各資産の価額(相続税評価額により計算します。)の合計額のうちに占める株式等の価額(相続税評価額により計算します。)の割合が50%以上の会社を言います。

株式等保有特定会社に該当すると株式の評価額は純資産価額又は「S1+S2」方式で算定されます。類似業種比準価額を評価の計算で取り込むことができないため、株式等保有特定会社に該当しない状態の時と比べて株価が高くなってしまいます。

⑵株式等保有特定会社に非該当とする手段

株式移転により持株会社を設立しただけでは、株式等の保有割合は100%となり株式等保有特定会社に該当します。弊所がお客様に提案している株式等の保有割合を50%未満にする方法をいくつか挙げてみますので、参考にして頂けたら幸いです。

①配当金の支払う

事業会社であるA社から持株会社であるB社へ配当金を支払うという手段があります。A社とB社は完全支配関係にあるため、B社が決算書上で計上している受取配当金は法人税の課税所得の計算上では益金不算入となり除外されます。したがって税金がかからず持株会社へ事業会社の資金を移転することが可能となります。

②資金調達を行う

増資をして株主から資金を調達したり、金融機関からの融資により取得した資金を使って株式以外の資産を取得することで、株式等の保有割合を下げることが可能です。

③持株会社の会社規模を大きくする

非上場会社の株式(以下「取引相場のない株式」と呼びます。)の評価額の算定上、類似業種比準価額の割合が高くなる大会社に該当する方が株価が低くなる傾向があります(大会社>中会社>小会社)。

そのため株式等の保有割合を50%未満にすることだけを考慮してスキームを組むのではなく、会社規模の(Lの割合)の判定も考慮して持株会社の従業員数・総資産価額・売上金額を調整することも重要となります。

※以前記載したこちらのブログで取引相場のない株式の評価方法について説明していますので、気になる方はこちらもお読み頂けたら幸いです。

4. まとめ

いかがでしたでしょうか?持株会社を設立することで、事業会社の株式を直接保有するよりも株価を抑制することが可能となります。しかしその効果は設立後の事業会社の株式の値上がり分しか影響がありません。事業承継をする直前に持株会社を設立しても全く意味がないため、ご注意ください。

また持株会社を設立する直前に事業会社において退職金を支払う等のスキームを組むことで事業会社の株価を可能な限り引き下げると、評価差額に対する法人税額等相当額分の金額が増えるため持株会社の株価引き下げ効果も大きくなります。こちらもしっかりと事前に計画を組むことで、享受できるメリットは大きくなります。

上記2で説明した通り、持株会社を設立して事業会社の株式を間接保有することで負担すべき贈与税額を大きく削減することができますが、それでも納付する贈与税額が高額になっているため、持株会社の株価を更に下げるような他のスキームも組む必要があります。弊所では事業承継コンサルティングの中で、持株会社の設立は株価引き下げ対策の1つとして他のスキームと組み合わせて利用することが多いです。

税理士事務所スプリングでは、事業承継コンサルティングを得意としている税理士事務所です。過去対応した案件では数千万円規模で納付すべき税金を削減することができました。これからも弊所のブログで持株会社の設立のような事業承継コンサルティングのスキームも取り上げていきますので、事業承継を検討している方は是非お読み頂けたら幸いです。事業承継に限らず税務関連でご相談がありましたら、お気軽に下記のお問い合わせボタンからご連絡ください。