役員退職金の算定方法は⁉ 支給できない事例を基に解説致します!

先日、弊所で対応したコンサルティング案件で取引相場のない株式の算定業務をするに当たり、決算書類をよく見たところ驚いた事項がありました。それは「この会社、役員報酬を支払っていない…。」ということです。

税理士として多くの会社を見てきましたが、役員報酬が0円の会社は初めてでした。役員報酬が無い場合でも特に問題ないと思われますが、役員退職金を算定するに当たり大きな問題が生じました。

役員報酬を0円にしたり、同業他社よりかなり低く設定しようと考えている代表取締役の方がいらっしゃいましたら、この記事を読んだ上で決断して頂けたら幸いです。

目次

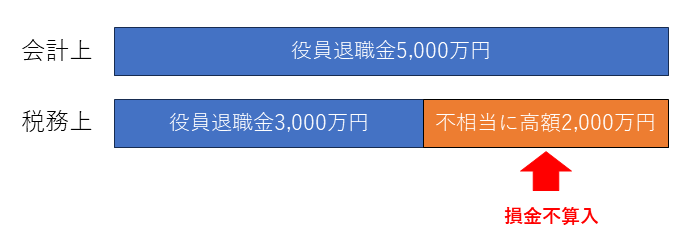

1. 不相当に高額な役員退職金の損金不算入

会社から役員に支払われる役員退職金の金額が税務署から不相当に高額と判断された場合、その部分の金額が損金として認めてもらえません。

例えば、役員退職金5,000万円を支払いましたが税務署は3,000万円が適正額として2,000万円は不相当に高額とされた場合には、会社的には5,000万円の現金が出ていったにもかかわらず損金として計上できるのは3,000万円だけになってしまいます。

2. 不相当に高額な役員退職金とは⁉ 【法人税法施行令70条】

どのような役員退職金が不相当に高額とされてしまうのかについては、次の事項を勘案し退職した役員に対して支給した退職給与の額が当該役員に対する退職給与として相当であるか否かで判定されます。

⑴役員が業務に従事した期間

税務上のみなし役員(経営に従事している会長・理事長・相談役・顧問等)であった期間も含まれます。一方、使用人期間は含まれません。

⑵退職の事情

①自己都合又は会社都合

②定年退職・死亡退職・不祥事による引責等が原因となる退職

⑶同種他社の支給の状況

当該法人と同種の事業を営む法人でその事業規模が類似するもの(売上金額・所得金額・純資産額・資本金額・従業員数等を基準で判定します。)の役員に対する退職給与の支給の状況等に照らし合わせて判定されます。

3. 役員退職金の算定方法

功績倍率方式:最終月額報酬×役員勤続年数×功績倍率

役員退職金は功績倍率方式により算定した金額に基づいて算定されることが多いです。最終月額報酬はその退職される役員の功績を反映し、役員勤続年数は会社への貢献度にもつながるため、役員退職金を算定するのに適した方法であると言われています。

【例】最終月額報酬が1,000,000円、役員勤続年数30年の代表取締役

⇒1,000,000×30年×3=90,000,000円

4. 最終月額報酬の注意点

⑴適正な金額であるか?

直前の増額又は業績悪化による減額は、適正額に置き換えて計算されます。

⑵賞与額は含みません。

最終月額報酬は、賞与額は含めないで算定されます。賞与額を含めて月額を再計算することは認められていません。

【例】最終月額報酬が500,000円、年間賞与額が6,000,000円だったため、最終月額報酬を再計算し1,000,000円(500,000円+6,000,000円÷12カ月)とした場合

⇒認められません。

5. 功績倍率

功績倍率方式で役員退職金を算定する上で一番の論点になるのは、功績倍率をいくらにするかです。上記の事例でも3倍で計算すると役員退職金は90,000,000円ですが1倍で計算すると30,000,000円となります。

最終月額報酬及び役員勤続年数は支給日に決まっているのに対し、功績倍率は会社側で任意に決定できるため慎重な判断が必要です。

⑴平均功績倍率法

過去の裁判例では、同種の事業を営む事業規模が類似する法人を複数社選定し、これらの平均値を用いる方法である平均功績倍率法が最も客観的かつ合理的な方法とされています。

なお、代表取締役の場合には平均功績倍率は一般的に3倍と言われています。

⑵類似法人の選定

平均功績倍率法で算定する上で選定する類似法人は下記の流れになります。

①抽出

同地域内かつ同一業種の法人で、一定期間の事業年度において役員退職給与を支給した法人を、売上金額・申告所得金額・総資産価額・純資産価額等を基準に抽出します。

②除外

比較するに当たり、相当ではないと思われる法人を除外します。

③選定

⑶最高功績倍率法

同業類似法人が少数であったり、功績倍率に大きな差があり選定が適切にできない場合には、最高功績倍率法(同業類似法人で最も高い功績倍率を使用する方法)を用いる手段もあります。

しかしこの方法は過去の判例で合理性に劣るとして否認されている事例が多くあり、使用は避けた方が望ましいです。

6. 今回の事例では…。

ここまで読んでくださった方ならもうお気づきだと思われますが、今回の事例のような役員報酬を支払っていない会社で役員退職金を功績倍率方式で計算すると、0円(0円×30年×3=0円のため)となってしまいます。

7. 1年当たり平均法

「さすがに0円はありえない‼」と考え、他の方法を模索してみると1年当たり平均法という算出方法もあると判明しました。この手法は同業種・同規模法人の役員退職金の1年当たりの平均額を用いて算定します。

しかし課税庁ならともかく、税理士や納税者が取得できるデータでは明らかに足りず1年当たり平均法で算出することは実務上では不可能という結論に至りました…。

8. 今回の事例を踏まえて

いかがでしたでしょうか?役員報酬額を低く設定しすぎると意外な面でデメリットがあります。弊所がコンサルティング案件として対応した今回の事例では、結局他の方法を用いて役員退職金を算定しましたが(算出方法はこのブログには記載していません)、正直に言うと代表的な役員退職金の算定方法である功績倍率方式で算出するよりもリスクは高いと考えています。このような状況にならないためにも役員報酬を容易に0円にしたり、同業他社よりも著しく低くしないことをお勧め致します。

また「だったら辞める最後の年だけ役員報酬を上げたらいいではないか⁉」と考える人もいると思われますが、形式だけ功績倍率方式の算式に当てはめても実態が伴わない場合には税務調査で否認されてしまうリスクはあります。

退職金の支給は会社の資金を個人に移す手法として、所得税があまりかからず税務面で非常に有利であり、法人側も不相当に高額と指摘されない限りは全額損金算入でき節税効果も見込まれメリットは大きいです。しかし退職金の支給は過去に否認された事例も多く税務リスクは高いため、しっかりと事前に計画を練る必要があります。

税理士事務所スプリングでは役員報酬をいくらにすべきかという質問に対しても、お客様のご希望や会社の財務状況・経営状況、税務上の問題点を総合的に勘案して、事前にしっかり説明した上でお客様に決断して頂けるよう対応しています。ご質問等がございましたら、お気軽にご連絡ください。よろしくお願い申し上げます。