インボイス制度とは⁉ 今後の対応についても税理士が解説致します!

令和5年10月からインボイス制度が始まります。個人事業主の方や新設法人の経営者、今まで消費税の免税事業者だった方には悩ましい制度となっています。

しかし「インボイスの名前は聞いたことあるけど、実際どんな制度か分からない…。」という声をお客様からよく聞くため、インボイス制度について税理士が説明致します。ご一読頂けたら幸いです。

1. 消費税の制度が変わります!

インボイス制度が始まることで令和5年10月から消費税の仕組みが変わります。まず消費税がどのような制度であるかについて説明致します。

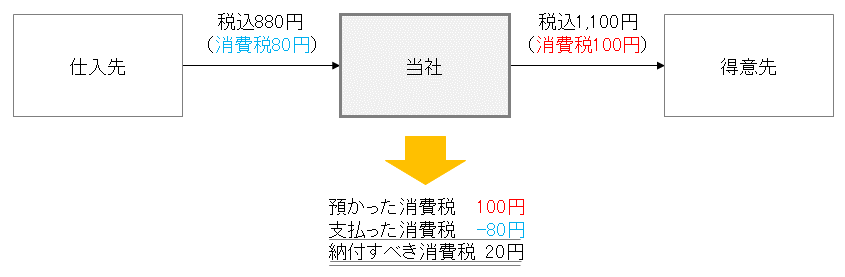

⑴現行制度

当社は小売業とします。仕入先から税込金額880円(消費税:80円)で商品を仕入れ、それを得意先に税込金額1,100円(消費税:100円)で売ったとします。

その場合 税務署へ納付すべき消費税額は、得意先から受け取った1,100円の中に含まれている得意先から預かった消費税である100円から、商品を購入した際に支払った880円のうち既に当社が負担した消費税80円を引いた20円となります。

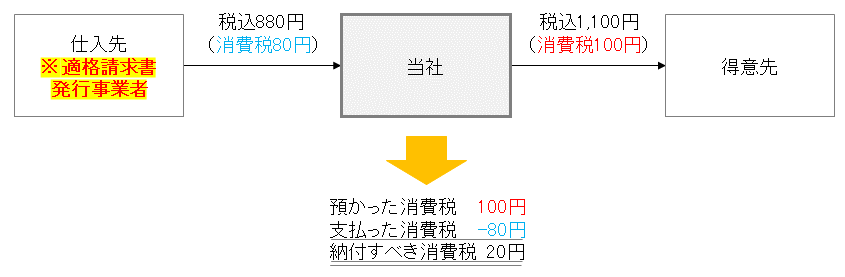

⑵仕入先が適格請求書発行事業者である場合(インボイス制度開始以降)

インボイス制度が始まるR5年10月以降はどのようになるでしょうか?

上記のケースのように仕入先が適格請求書発行事業者(インボイス制度の登録申請をした事業者)に該当する場合には、上記⑴と全く同じになりますので問題ございません。

⑶仕入先が適格請求書発行事業者に該当しない場合

R5年10月以降、仕入先が適格請求書発行事業者に該当していない場合には当社が納めるべき消費税額は大きく変わります。

⑴と同様に仕入先から税込金額880円(消費税:80円)で商品を仕入れ、それを得意先に税込金額1,100円(消費税:100円)で売ったとします。しかし仕入先が適格請求書発行事業者に該当していない場合には、支払った880円の中に含まれている消費税は0円とされてしまいます。

その結果、当社が納付すべき消費税額は得意先から受け取った1,100円の中に含まれている得意先から預かった消費税である100円から、商品を購入した際に支払った880円の中に含まれているはずの消費税80円を引くことができず100円となります。

2. 得意先に迷惑をかけてしまう⁉

上記の事例でもし当社が仕入先の会社だったらいかがでしょうか?商品を買ってくれたお客様の消費税の負担が増え、迷惑をかけてしまうことになってしまいます。

「お客様に迷惑をかけてしまうのだったら、みんな適格請求書発行事業者なればいいではないか⁉」と思われる方が多いと推測できますが、それができない理由があります。それは適格請求書発行事業者となるためには消費税の課税事業者になる必要があるからです!

3. 消費税の免税事業者

⑴概要

事業を営んでいる個人事業主の方や法人の全てが消費税を国に納めている訳ではありません。

基準期間における課税売上高(2年前の売上高【例】個人事業主:R5年⇒R3年、法人:R5.4/1~R6.3/31⇒R3.4/1~R4.3/31)が1,000万円以下の事業者及び設立後2年未満の事業者は、原則消費税を納める必要がありません。適格請求書発行事業者となるためには、この恩恵を放棄する必要があります。

⑵具体例

消費税の納税義務の判定を個人事業主及び法人別に具体例を挙げながら説明致します。

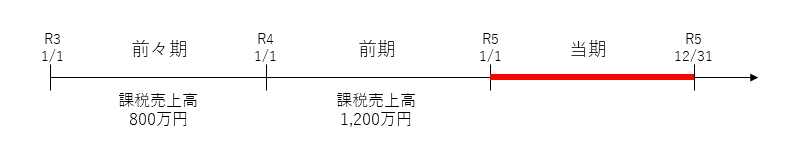

①個人事業主の場合

個人事業主は暦年(1/1~12/31)単位で所得が計算されるため、令和5年の基準期間は令和3年となります。

上記の例では令和3年の課税売上高は800万円(1,000万円以下)であるため、令和5年度は消費税を納める必要はありません。しかし令和6年度は令和4年1/1~12/31が基準期間となり、令和4年1/1~12/31の課税売上高が1,200万円(1,000万円超)であるため、翌期である令和6年度は消費税を納める義務があります。

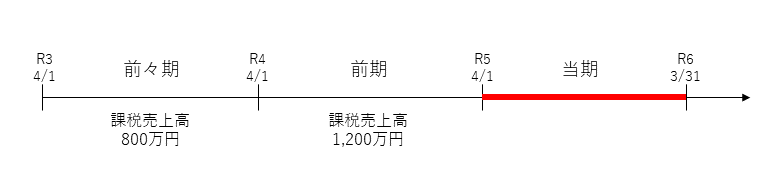

②法人の場合 ※3月決算法人として説明致します。

法人はその事業年度の前々事業年度の課税売上高で判定致します。

上記の例では当期(R5.4/1~R6.3/31)の基準期間は前々事業年度(R3.4/1~R4.3/31)です。前々事業年度の課税売上高は800万円(1,000万円以下)であるため、当期は消費税を納める必要はありません。

しかし翌期(R6.4/1~R7.3/31)はR4.4/1~R5.3/31が基準期間となり、R4.4/1~R5.3/31の課税売上高が1,200万円(1,000万円超)であるため、翌期は消費税を納める義務があります。

4. 適格請求書発行事業者になるか否かの検討

適格請求書発行事業者になるか否かについては、⑴取引先への影響、⑵申請書の提出や請求書の様式変更等の事務負担への影響、⑶消費税の納税義務者になることに伴う税負担への影響等を総合的に考慮して検討する必要があります。検討すべきポイントをパターン別に説明致します。

⑴当社が課税事業者で売上先も課税事業者が中心の場合

⇒適格請求書発行事業者になるべきです。

もともと消費税の納税義務者であった場合には納税地の所轄税務署へ適格請求書発行事業者の登録申請書を提出すれば適格請求書発行事業者になれるため、例え請求書の様式変更等の事務負担が生じると言っても得意先の税負担軽減のためにもきちんと期限までに申請書を提出することをおすすめ致します。

⑵当社が課税事業者で売上先は一般消費者・免税事業者が中心の場合

⇒どちらでも問題ないです。

課税事業者であっても必ずしも適格請求書発行事業者になる必要はありません。弊所ではしっかりインボイス制度を伝えた上で、お客様の判断に従う方針を取らせて頂いています。

⑶当社が免税事業者で売上先は課税事業者が中心の場合

⇒適格請求書発行事業者になるかについて慎重に検討すべきです。

今回この③のケースが一番問題となってしまいます。登録すると消費税の納税義務が生じてしまいますが、登録しないと売上先の消費税の負担が大きくなってしまいます。

売上先が当社へ適格請求書発行事業者になることを求めている場合、これに応じないでいると取引を辞めて登録している同業他社に乗り換えられてしまう可能性もあります。税負担の増加と取引排除のリスクを総合的に考えて決断する必要があります。

私は上記の解決策の一つに、得意先が仕入税額控除できない金額分だけ値引きする方法もあると考えています。しかし売上先からインボイス制度の登録申請しない仕入先に対して値引きを強いることは、消費税の規制に違反する可能性もありますので注意が必要です。

⑷当社が免税事業者で売上先も一般消費者・免税事業者が中心の場合

⇒適格請求書発行事業者になる必要はありません。

売上先も消費税を負担していないため、消費税の納税義務が生じる適格請求書発行事業者になるメリットがないです。

5. 経過措置

⑴概要

適格請求書発行事業者に該当しない事業者への支払いは、支払対価に消費税が含まれていないこととされるため仕入税額控除が適用できません。

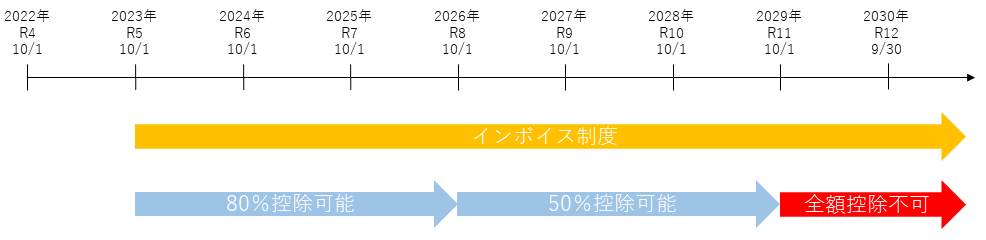

しかしインボイス制度が導入される令和5年10/1から全額が控除できなくなる訳ではなく、段階的に税額控除額が縮小していく経過措置が設けられています。

⑵経過措置期間

①R5.10/1~R8.9/30の期間

インボイス制度開始後の最初の3年間は仕入税額相当額の80%は今まで通りに控除できます。

【事例】仕入先から税込金額880円(消費税:80円)で商品を仕入れ、それを得意先に税込金額1,100円(消費税:100円)で売ったとします。(上記1の事例と同じですので比べてみてください。)

その場合 税務署へ納付すべき消費税額は、得意先から受け取った1,100円の中に含まれている得意先から預かった消費税である100円から、商品を購入した際に支払った880円のうち既に負担した消費税64円(80円×80%)を引いた36円となります。

②R8.10/1~R11.9/30の期間

インボイス制度開始後の3年後から6年までの間の3年間は仕入税額相当額の50%が控除できる金額になります。上記と同じ取引をした場合、次の通りになります。

【事例】

税務署へ納付すべき消費税額は、得意先から受け取った1,100円の中に含まれている得意先から預かった消費税である100円から、商品を購入した際に支払った880円のうち既に負担した消費税40円(80円×50%)を引いた60円となります。

③R11.10/1以降の期間

経過措置の期間が終了し適格請求書発行事業者に該当しない事業者から支払った購入代価に含まれている消費税額相当額は仕入税額控除不可となり、購入した事業者は消費税の負担が増大することになります。

6. 今後の対応

今まで消費税を納めないで済んでいた方もインボイス制度が始まることで恩恵を受けられなくなってしまうかもしれません。税理士事務所スプリングでも多くの顧問先や確定申告で対応した個人事業主のお客様から相談を受けましたが、弊所はお客様に「得意先に確認を取ることが1番大切」とアドバイスしています。

そもそもお客様の得意先も消費税の免税事業者の場合や、売上先がスーパーやコンビニによく来る一般消費者が中心の場合には、登録する必要はありません。

しかし得意先が消費税の課税事業者であった場合には、インボイス制度の登録をしないことで得意先に迷惑をかけてしまいます。事業を行う上で1番大切なことは、お客様との信頼関係だと思っています。

「インボイスよく分からないからいいや…。」と考え制度が始まるR5年10月まで何もしないのではなく、得意先からの信頼を失わないためにも「インボイス制度が始まるみたいですが、弊社は登録した方がいいですか?」と こちらから確認を取ることをおすすめ致します!

弊所はインボイス制度のようなお客様に直接関係がある税金の情報をタイムリーに伝えています。興味がある方は下記の問い合わせからご連絡頂けたら幸いです。よろしくお願い申し上げます。